基金半年度业绩榜单出炉 富国基金旗下多只主动权益类基金表现亮眼

时间:2023-07-11 15:16:48 来源: 网络 阅读量:5492 会员投稿

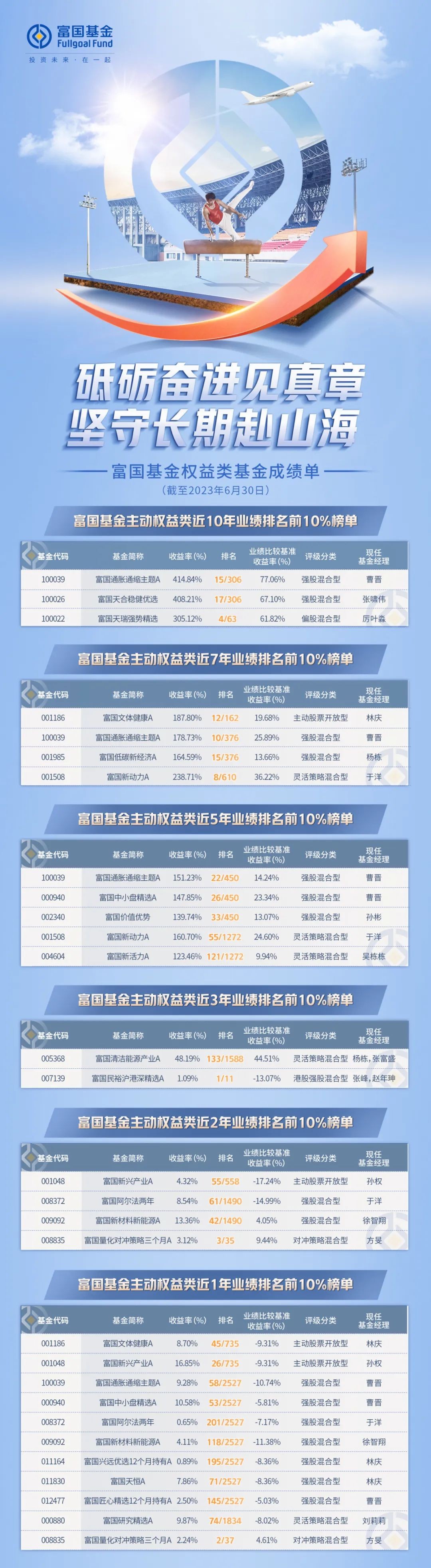

2023年上半年行情收官,回顾上半年行情走势,A股在3200点反复震荡,板块呈现快速轮动之态。在这样的市场环境下,不少实力派主动权益类基金经理仍为投资者取得了不错的业绩。近日,基金2023年半年度业绩榜单出炉,富国基金旗下主动权益基金多只产品榜上有名,涉及多位优秀的基金经理。其中包括穿越牛熊和产业周期的中生代们,如曹晋、林庆、张啸伟、厉叶淼、刘莉莉、于洋等,也不乏后来居上的新生代如孙权、吴栋栋。我们从基金经理能力圈、持仓风格出发,与大家分享几大亮点。

穿越牛熊的全能型选手

观察榜单可以发现,曹晋、林庆、于洋在短期和中长期多个业绩维度在管产品业绩均位列同类前10%。

基金经理 曹晋

曹晋作为业内较早专注于科技板块投资的基金经理之一,近一年优秀的业绩也得益于他较早抓住了这一波AI浪潮,从他上榜的三只基金富国通胀通缩、富国中小盘精选和富国匠心精选12个月持有期的重仓分布来看,包括受益于AI的数据、游戏等公司。中长期来看,曹晋管理的富国通胀通缩近10年、近7年、近5年各维度均位列同类前10%,这得益于曹晋穿越了2013年以来完整的科技产业周期,让他对产业的认识更加深刻,并能前瞻嗅到新一轮产业周期的开始。回顾A股历史上两轮大的科技成长行情2014-2015年、2019-2020年,曹晋都展现出其很强的牛市爆发力。他认为当下或是AI产业周期的开始,对A股来说是新一轮产业兴起的投资机会。

基金经理 林庆

与曹晋不同,林庆的投研经历更逆风一点,2015年刚接管产品就遇上股灾,后又经历16年的熔断和18年的单边熊市,这也练就了他强烈的风险控制意识和韧劲。用一句话概括他的投资理念为:多元视角,和而不同。他说:“在有鱼的地方钓鱼,在肥沃的土地种庄稼。”看似小众的投研视角展示了他长期的实力,富国文体健康近7年取得了同类前10%的优秀业绩,超额收益168.12%。从重仓行业来看,林庆在管的三只基金,富国文体健康、富国兴远优选12个月持有期和富国天恒均上榜,产品的前十大重仓股中包括了自己擅长的传媒行业、还有通信、电子等,属于成长中较为均衡的持仓风格。

基金经理 于洋

“保持热爱,与投资人共赴山海”的于洋从业12年,投资经验超5年,曾经他被称为行业“黑马”,如今他的能力圈已经从医药投资走向全市场投资。其管理的富国新动力近7年、近5年均位列同类前10%。于洋管理的富国阿尔法两年近一年排名也在前10%,重仓行业中不乏自己擅长的医药领域、也有物流、通信、数据等行业,持仓均衡。

5-10年中长期长跑健将

从时间维度来看,5-10年的中长期长跑健将有厉叶淼、杨栋、张啸伟和孙彬,囊括了成长、均衡和价值风格。

基金经理 厉叶淼

“追风少年”厉叶淼大家都不陌生,在不断的破圈中进化自己的投资框架已经到了3.5版本。2015年开始厉叶淼就计划每个季度学习一个行业,采取三步走策略:看书面材料、和优秀的人研究员聊行业、加上调研。从最初入行研究的是汽车行业,至今他的能力圈已覆盖医药、消费、电子、新能源车、化工、甚至纺织服装。“长期成长”的能力圈也体现在了长期业绩上,其管理的富国天瑞强势精选近10年业绩同类排名强前10%,超额收益243.2%。

基金经理 杨栋

杨栋作为纯粹“富国投研基因”的基金经理,自2011年加入富国基金后完整职业生涯皆在富国,研究员期间主要负责电气设备、新能源、环保行业等领域的研究,基于追求长期绝对收益的投资目标,杨栋在组合管理中不超配单一行业,不追逐热点,致力获取不依赖市场风格的长期回报。其管理的富国低碳新经济近7年超额收益150.93%,位列同类前10%。

基金经理 张啸伟

张啸伟和他的代表作基金富国天合稳健优选一样,时常出现在各类平台推荐榜中。化工行业研究员出身的张啸伟可以说是继承了富国“长跑”基因的选手,坚持相对价值投资,通过自下而上选股,在严控回撤的同时追求长期稳健收益。

基金经理 孙彬

孙彬作为富二家的“员工自留款”,投研功底深厚。对于孙彬来说,任何一只股票,都应该在合理的估值买入,当它超过了合理的估值,就应该卖出。在PE和EPS这两个影响股价的因素里,孙彬倾向于选择PE符合自身认知、EPS长期稳定增长的个股。其代表作富国价值优势近五年业绩同类前10%,录得126.67%的超额收益。

1-3年踏浪而歌,抢抓市场机遇

1-3年业绩上榜名单中,包括“新能源双子星”徐智翔和张富盛、价值风格刘莉莉、港股老大哥张峰以及主动量化产品的基金经理方旻。

基金经理 徐智翔

“新能源双子星”之一徐智翔管理的富国新材料新能源在新能源细分领域分化,结构性机会把握较佳,重仓中依然不乏电池、光伏等新能源细分板块的龙头企业,在反弹中博收益;

基金经理 张富盛

“新能源双子星”另外一位张富盛从业13年,丰富的大型买方和卖方投研经历让他形成了“着眼长远、守正出奇”的投资框架,能力圈覆盖了新能源的各个细分领域。他和杨栋共同管理的富国积极成长近3年业绩同类排名前10%,也印证了着眼长远的投资目标。

基金经理 刘莉莉

刘莉莉管理的富国研究精选近一年业绩位列同类前10%,在一堆成长中显得与众不同。作为价值风格代表之一,其持仓更加偏向“中特估”,从重仓来看前几只都是“中字头”,在中特估“一利五率”的实施背景下,央国企迎价值重估机遇,刘莉莉管理的富国研究精选超额收益显著。

基金经理 方旻

主动量化也不示弱,业绩可圈可点。由富国基金量化投资总监方旻管理的富国量化对冲策略三个月业绩在一众主动权益基金中突出重围,近1年和近2年均位列同类前10%。量化对冲基金一般通过股指期货来对冲市场波动的风险,结合富国多因子模型对股票进行多维度打分构建投资组合,并采取主动增强策略力争获得持续超额回报。

基金经理 张峰、赵年珅

榜单中还有一只非常亮眼的港股产品,富国民裕沪港深精选A。由富国海外团队领头人、港股老大哥张峰和港股基金经理赵年珅共同管理,近3年业绩同类第一,超额收益14.16%。

港股是国内基本面加上海外流动性,近年来港股在内外扰动下表现“一波三折”,受互联网政策和海外流动性影响港股投资难度加大,富国民裕沪港深精选A还取得如此优秀的成绩实属不易。

新星闪耀,后浪可畏

除了上述前辈们,还有两位新生代基金经理孙权和吴栋栋也榜上有名。

基金经理 孙权

孙权有10年证券从业经历和超1年基金管理经验,清华大学电子工程系硕士毕业,入行就开始做电子行业研究员,9年研究生涯积累了电子行业扎实的研究功底。他的投资理念是:在长期产业趋势好、空间大的赛道上,寻找景气度向上的细分方向中最具竞争力的公司。在今年TMT行情和AI浪潮下,孙权学以致用,其管理的富国新兴产业近1年和近2年均位列同类前10%,分别录得26.16%、21.56%超额收益,展现出较为极致的成长风格。

基金经理 吴栋栋

吴栋栋有近7年证券从业经历和超1年基金管理经验,上海交通大学硕士毕业,在入行之前曾于上海三菱电梯设计部担任机械工程师,2016年入行加入卖方研究所任机械行业研究员,2019年4月加入富国基金,现管理富国质量成长6个月、富国新活力两只产品。基于多年机械行业研究经验,投资方向上吴栋栋以制造业为主,辅以策略和行业的多样化、敬畏风险,仓位适度集中,投资框架中重点关注景气度、发展趋势、商业模式和公司质地四大要素。其在管的富国新活力A近5年业绩前10%,较业绩比较基准录得113.52%的超额收益。

变化是市场本色,不变的是富国基金砥砺奋进、坚守长期的投资信仰。下半场已至,本着对持有人负责的态度,富国基金定继续全力以赴,为持有人财富的保值增值保驾护航。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

- HUD能否取代仪表盘?看理想L9的设计师怎么说2023-09-27

- 高塔复合肥价格多少钱一吨?2023-09-27

- 喝粤式早茶,手敲桌面3下啥意思?弄懂6大规矩,服务员2023-09-27

- 什么是角质?为什么要去角质?2023-09-27

- 蛋价上涨,现在鸡蛋价格多少钱一斤?2023-09-26

- 好心情穿出来!你也可以驾驭的多巴胺穿搭2023-09-26

- 炖鱼总是有腥味?葱姜蒜靠边站,多加一勺它,腥味全无,2023-09-26

- 女人如何培养气质2023-09-26